新華都預計第三季度虧損額為2000萬元—3000萬元,若按照最低2000萬元的虧損額計算,則該公司今年第三季度歸母凈利潤同比下降245%。

曾有“A股連鎖超市龍頭”之稱的新華都購物廣場股份有限公司(下稱新華都,002264.SZ)似乎已經褪去光環。

據該公司于近日披露的2021年前三季度業績預告顯示,今年前三季度該公司預計實現歸母凈利潤4500萬元—5500萬元,同比減少63.33%—69.99%,其中,第三季度單季歸母凈利潤預計虧損額為2000萬元—3000萬元,上年同期則盈利1379.41萬元。

對于上述業績表現,新華都財務總監此前曾表示,“2020年百貨行業受疫情影響比較嚴重,尤其對商場帶來不少沖擊,今年正在逐步恢復疫情前水平,但依然面臨巨大壓力”。

除盈利預降外,近幾年該公司一些關鍵的財務指標也呈現出不佳的發展態勢。如資產負債率方面,新華都近幾年資產負債率呈現出上行態勢,且截至2021年6月30日,該公司資產負債率為74.81%,不僅同比增加10.37個百分點,且較2017年上半年48.1%的資產負債率上漲近30個百分點;在資產周轉率方面,近幾年該公司資產周轉率整體處于下降通道,截至今年6月底,該公司資產周轉率為0.73倍,已連續四年呈現出下滑趨勢。

再看二級市場表現,據Wind數據顯示,截至2021年10月18日收盤,新華都股價報收于4.1元/股,最新總市值28億元。若拉長時間周期來看,年初至今,該公司股價一直處于地位徘徊狀態,較2017年創下的最高點17.3元/股(前復權)大幅下挫。

前三季度歸母凈利預降超6成

近日,新華都披露了2021年前三季度業績預告,數據顯示,今年前三季度該公司預計實現歸屬于上市公司股東的凈利潤預計為4500萬元—5500萬元,較上年同期下降63.33%—69.99%。

對此,該公司表示,“歸母凈利潤同比下降的原因系公司零售業務的業績同期相比波動較大,主要受上年同期享受疫情優惠政策、本期執行新租賃準則以及社區團購業務沖擊等綜合因素的影響”。

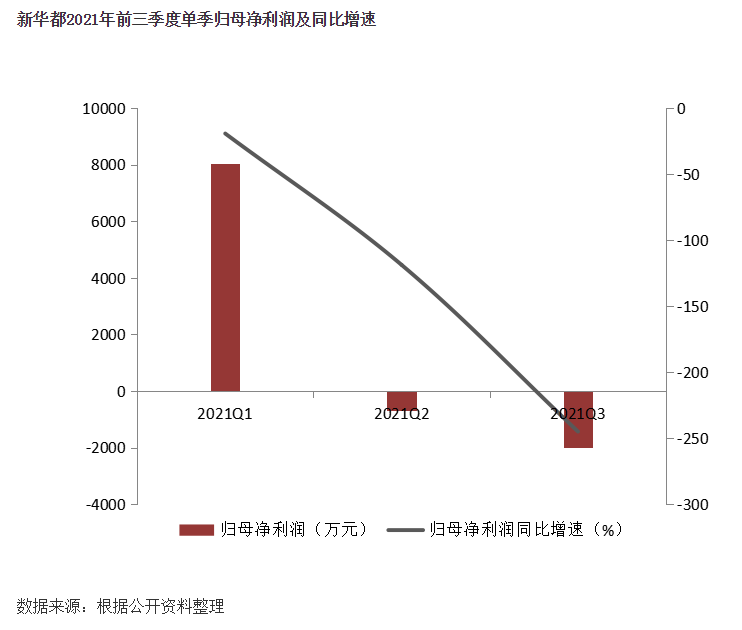

若分季度來看,據Wind數據顯示,今年第一季度及第二季度單季,新華都歸母凈利潤分別為8041.61萬元、-685.58萬元,同比分別下滑19.36%、118.81%;同時,該公司預計第三季度虧損額為2000萬元—3000萬元,若按照最低2000萬元的虧損額計算,則新華都今年第三季度單季歸母凈利潤同比下降244.99%。

此外,若拉長時間維度,以該公司近五年各年前三季度歸母凈利潤同比增速為分析基準來看,《投資時報》研究員注意到,該公司歸母凈利潤同比增速曾于2018年前三季度上漲至1121.09%的最高點,后于2019年前三季度下探至-1403.55%的最低點,兩者差額超2500各百分點。

由此可見,在單季度歸母凈利潤同比增速方面,今年第一季度至第三季度,該公司各季度單季歸母凈利潤同比增速不僅為負值,且呈現出下滑幅度加大的趨勢;在前三季度歸母凈利潤同比增速方面,近五年該公司各年前三季度歸母凈利潤同比增速呈現出大幅波動的態勢。

考慮到隨著電商行業的不斷發展,我國網絡零售市場保持較高的增長態勢,零售企業受電商沖擊明顯,客流和銷售均造成一定影響。同時全行業線上業務特別是社區團購等新零售渠道的興起,逐漸形成分流力量,蠶食傳統商超份額,綜合因素導致零售行業市場競爭更加激烈。對于如何看待近幾年歸母凈利潤同比增速波動較大的現象,以及未來將采取哪些措施實現盈利水平的穩健增長等事宜,《投資時報》研究員電郵溝通提綱至該公司,公司方面表示暫不接受調研。

互聯網營銷業務能否騰飛?

反觀各業務板塊來看,《投資時報》研究員查閱新華都公告注意到,該公司曾在2021年半年報中表示“互聯網營銷業務是公司最重要的利潤來源”,而在2020年半年報中還未有上述表示,只是指出“聚焦互聯網營銷板塊”。

具體到互聯網營銷業務的業績表現,據Wind數據顯示,今年上半年該公司互聯網營銷業務收入為11.12億元,收入占比為38.48%,毛利率為18.33%。同時間段內,該公司零售業務收入為15.76億元,收入占比為54.57%,毛利率為15.94%。可以看到,雖然目前互聯網營銷業務收入占比不及零售業務,但在毛利率方面則相對高于零售業務表現。

需要注意的是,即便目前互聯網營銷業務是該公司最重要的利潤來源,但該業務也仍面臨著諸多發展困境,如目前互聯網營銷行業尚未形成標準化的定價模式,隨著行業內企業數量的不斷增加,可能會出現同行公司為搶占市場份額而降低收費標準的行為,導致行業內市場競爭加劇、行業利潤水平壓縮。

以此來看,即便目前互聯網營銷業務的毛利率相較于零售業務具有一定的比較優勢,但在行業競爭加劇、利潤水平壓縮的大環境下,未來互聯網營銷業務的毛利率或將存在下降的可能性。(林申)