2月18日,中環(huán)環(huán)保披露定增修訂稿,將發(fā)行方式及發(fā)行時(shí)間修改為在證監(jiān)會核準(zhǔn)后12個(gè)月內(nèi)擇機(jī)向不超過35名特定對象發(fā)行,將發(fā)行價(jià)格修改為不低于定價(jià)基準(zhǔn)日前20個(gè)交易日公司股票交易均價(jià)的80%,將發(fā)行數(shù)量修改為不超過4939萬股,不超過非公開發(fā)行前公司股本總數(shù)的30%,將限售期修改為6個(gè)月。

在再融資新規(guī)落地后,中環(huán)環(huán)保也將定增預(yù)案發(fā)行價(jià)由原來的9折調(diào)整至8折。雖然控股股東及實(shí)際控制人、董事及高級管理人員對公司填補(bǔ)回報(bào)措施的切實(shí)履行作出承諾,但近幾年的財(cái)務(wù)數(shù)據(jù)卻顯示中環(huán)環(huán)保的ROE連續(xù)下降。與此同時(shí),與不斷融資形成鮮明對比的是股東接連減持。

調(diào)后定增預(yù)案發(fā)行價(jià)八折 殺入垃圾焚燒

中環(huán)環(huán)保主要從事污水處理業(yè)務(wù)及環(huán)境工程業(yè)務(wù)。其中污水處理業(yè)務(wù)主要為通過BOT、TOT等方式取得特許經(jīng)營權(quán)運(yùn)營業(yè)務(wù),以自籌資金投資運(yùn)營污水處理廠或通過受托運(yùn)營方式取得已有污水處理廠的經(jīng)營權(quán),在運(yùn)營期限內(nèi)運(yùn)營污水處理設(shè)施并收取污水處理費(fèi)用。環(huán)境工程業(yè)務(wù)主要為按照協(xié)議約定提供污水處理相關(guān)環(huán)境工程設(shè)計(jì)、工程施工、設(shè)備采購及集成、安裝調(diào)試、試運(yùn)行等階段的服務(wù)。

2019年10月17日,中環(huán)環(huán)保披露定增預(yù)案。公司擬向不超過5名特定投資者非公開發(fā)行股份不超過3200萬股,募集資金不超過5.5億元,扣除發(fā)行費(fèi)用后其中2.5億元用于惠民縣生活垃圾焚燒發(fā)電項(xiàng)目,2.2億元用于泰安市岱岳新興產(chǎn)業(yè)園供排水一體化PPP項(xiàng)目;另外8000萬元用于補(bǔ)充流動資金。

從披露募投項(xiàng)目來看,主營污水處理業(yè)務(wù)的中環(huán)環(huán)保在擴(kuò)大主業(yè)的同時(shí),還殺入了垃圾焚燒發(fā)電領(lǐng)域。

本次定增目的顯示,中環(huán)環(huán)保涉足垃圾焚燒發(fā)電產(chǎn)業(yè),是為了獲取新的利潤增長點(diǎn),逐步實(shí)現(xiàn)環(huán)境治理多細(xì)分領(lǐng)域戰(zhàn)略布局。

中環(huán)環(huán)保認(rèn)為,在目前國家對環(huán)境治理產(chǎn)業(yè)大力支持、垃圾焚燒發(fā)電需求量快速增長、行業(yè)前景廣闊的背景下,結(jié)合公司在環(huán)境治理行業(yè)內(nèi)所積累的從研發(fā)設(shè)計(jì)、工程建設(shè)到投資運(yùn)營等全系統(tǒng)服務(wù)經(jīng)驗(yàn),公司在穩(wěn)步擴(kuò)大污水處理和環(huán)境工程建設(shè)規(guī)模的基礎(chǔ)上,主動調(diào)整戰(zhàn)略,尋找新的利潤增長點(diǎn),將觸角延伸至垃圾焚燒發(fā)電產(chǎn)業(yè),通過收購股權(quán)或增資方式陸續(xù)取得多家垃圾焚燒發(fā)電企業(yè)的控股權(quán),搶占市場先機(jī),逐步實(shí)現(xiàn)在垃圾焚燒發(fā)電產(chǎn)業(yè)的布局。

按照舊的再融資規(guī)則,定增發(fā)行價(jià)格不低于發(fā)行期首日前20個(gè)交易日公司股票均價(jià)的90%。

2月14日,證監(jiān)會公布《關(guān)于修改<上市公司證券發(fā)行管理辦法>的決定》《關(guān)于修改<創(chuàng)業(yè)板上市公司證券發(fā)行管理暫行辦法>的決定》《關(guān)于修改<上市公司非公開發(fā)行股票實(shí)施細(xì)則>的決定》(以下簡稱《再融資規(guī)則》)。

證監(jiān)會的新規(guī)也被市場認(rèn)為是一次對再融資的“松綁”,多家上市公司也紛紛在新規(guī)落地后快速對定增方案進(jìn)行修改。

2月18日,中環(huán)環(huán)保披露定增修訂稿,將發(fā)行方式及發(fā)行時(shí)間修改為在證監(jiān)會核準(zhǔn)后12個(gè)月內(nèi)擇機(jī)向不超過35名特定對象發(fā)行,將發(fā)行數(shù)量修改為不超過4939萬股,不超過非公開發(fā)行前公司股本總數(shù)的30%,將限售期修改為6個(gè)月。

尤其是將發(fā)行價(jià)格修改為不低于定價(jià)基準(zhǔn)日前20個(gè)交易日公司股票交易均價(jià)的80%,也就是由原來的9折變成了8折。

股東齊減持

2019年中環(huán)環(huán)保融資計(jì)劃頻頻。2019年中環(huán)環(huán)保已經(jīng)通過發(fā)行可轉(zhuǎn)債(中環(huán)轉(zhuǎn)債)進(jìn)行融資,中環(huán)轉(zhuǎn)債是2019年6月10日公開發(fā)行,可轉(zhuǎn)換公司債券290萬張,發(fā)行總金額2.9億元。其中公司控股股東及其一致行動人張伯中先生及安徽中辰投資控股有限公司持有中環(huán)轉(zhuǎn)債114.18萬張,占本次發(fā)行總量的39%。

但在上市公司不斷融資擴(kuò)大業(yè)務(wù)規(guī)模同時(shí),股東卻在接連減持。

2019年12月3日,中環(huán)環(huán)保披露接到股東安徽中辰投資控股有限公司告知函,截止2019年12月3日其通過深交所交易系統(tǒng)減持其持有的中環(huán)轉(zhuǎn)債合計(jì)287,797張,占發(fā)行總量的10%。

2019年12月31日中環(huán)環(huán)保再次公告,控股股東及其一致行動人自2019年12月3日至2019年12月31日,其通過深圳證券交易所交易系統(tǒng)減持中環(huán)轉(zhuǎn)債合計(jì)293997張,占發(fā)行總量的10.13%。截止本公告日,控股股東及其一致行動人張伯中先生及安徽中辰投資控股有限公司合計(jì)持有中環(huán)轉(zhuǎn)債560018張,占發(fā)行總量的19.31%。

除此之外,中環(huán)環(huán)保第6大股東中科投資計(jì)劃在公告之日起3個(gè)交易日后6個(gè)月內(nèi)(即2019年11月20日至2020年5月19日)通過集中競價(jià)、大宗交易的方式合計(jì)減持公司股份不超過476.02萬股(即不超過公司總股本的2.98%)。

在此之前,截至2019年11月13日,中科投資已經(jīng)通過集中競價(jià)、大宗交易的方式累計(jì)減持公司股份164萬股。

第四大股東招商致遠(yuǎn)、第五大股東中勤投資也已經(jīng)拋出了清倉減持計(jì)劃:兩大股東擬合計(jì)在2019年10月23日至2020年4月22日減持公司不超過1546.04萬股,占公司總股本的9.65%,其中招商致遠(yuǎn)擬減持不超過800.02萬股,占公司總股本的4.99%;中勤投資擬減持不超過746.02萬股,占公司總股本的4.66%。

截至2019年10月17日,招商致遠(yuǎn)和中勤投資剛剛結(jié)束一輪減持,招商致遠(yuǎn)通過集中競價(jià)的方式累計(jì)減持公司股份78.2萬股,中勤投資通過集中競價(jià)、大宗交易的方式累計(jì)減持公司股份178.08萬股。

2019年9月24日,公司第三大股東金通安益披露減持計(jì)劃,擬自2019年10月23日至2020年4月22日通過集中競價(jià)、大宗交易的方式合計(jì)減持公司股份不超過960.03萬股,占公司總股本的6%。

而更早時(shí)間里,公司特定股東海通興泰在已完成210.63萬股減持后,在9月17日又披露減持計(jì)劃:擬自2019年9月24日至2020年3月23日期間減持不超過296.83萬股,占公司總股本的1.86%。

ROE連降

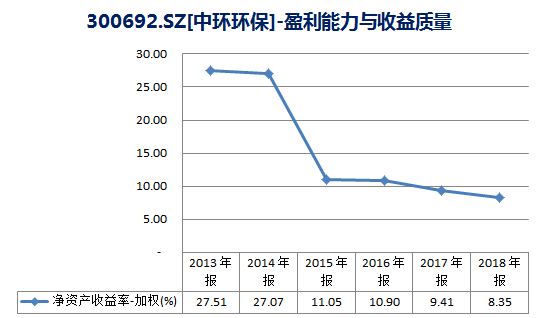

但就資產(chǎn)質(zhì)量來看,中環(huán)環(huán)保的凈資產(chǎn)收益率已經(jīng)連續(xù)多年下降。同花順iFinD數(shù)據(jù)顯示,2013年和2014年中環(huán)環(huán)保的凈資產(chǎn)收益率還高達(dá)27%以上,2015年大幅下降開始,之后年度依然持續(xù)下降,最新的2019年三季報(bào)數(shù)據(jù)顯示ROE僅為7.63%。

數(shù)據(jù)來源:同花順iFinD

根據(jù)杜邦分析,ROE可以拆分為權(quán)益乘數(shù)*凈利率*總資產(chǎn)周轉(zhuǎn)率,也就是說ROE可以從三個(gè)方面來分析其變動情況,其中權(quán)益乘數(shù)代表杠桿情況,凈利率體現(xiàn)的是企業(yè)盈利水平,總資產(chǎn)周轉(zhuǎn)率反映的是運(yùn)營效率,或者說是銷售能力。

2016-2018年及2019年前三季度財(cái)務(wù)數(shù)據(jù)顯示,中環(huán)環(huán)保的權(quán)益乘數(shù)分別為1.87、1.64、1.94和2.58,2017年略有下降的原因是增資擴(kuò)股了,也就是說中環(huán)環(huán)保近幾年一直通過加杠桿的方式來提高ROE,而ROE的連續(xù)下降顯示,放大的財(cái)務(wù)杠桿并沒有覆蓋掉其他兩個(gè)因素的負(fù)面影響,尤其是凈利率的快速下降。

凈利率情況則是一路下降,2016-2018年及2019年前三季度中環(huán)環(huán)保的凈利率分別為28.24%、23.17%、16.42%和14.67%,顯然中環(huán)環(huán)保的凈利率變動趨勢并不理想。

資產(chǎn)周轉(zhuǎn)率的情況在2016-2018年隨著收入規(guī)模的擴(kuò)大得以提升,分別為0.22、0.25和0.28,最新的2019年前三季度為0.21。

終上所述,雖然中環(huán)環(huán)保近幾年一直通過加杠桿的方式來提高ROE,但是ROE卻連續(xù)下降,顯然放大的財(cái)務(wù)杠桿并沒有實(shí)質(zhì)帶來盈利能力的提升。相反,快速下滑的凈利率或許更應(yīng)該引起重視,中環(huán)環(huán)保應(yīng)該做的是提升盈利能力,而非通過融資擴(kuò)大規(guī)模。

關(guān)鍵詞: 中環(huán)環(huán)保 股東齊減持